インボイス制度「ライバーに影響ある?」課税事業者・免税事業者とは?

2023年10月1日~インボイス制度が開始されます。今回はライバーに例えて紹介します。また、ライバーは今後に備えて理解する必要性のあるインボイス制度の内容を詳しく解説していきたいと思います。

目次

インボイス制度はライバーにも深く関係する

インボイス制度とは、2023年10月1日~導入される新しい仕入れ税額控除方式になります。

今フリーで配信しているライバーは今後インボイス制度が導入されることにより、事務所へ加入する事をおすすめします。本記事では、ライバーに例えて紹介します。

また、ライバーは今後に備えて理解する必要性のあるインボイス制度の内容をわかりやすく解説していきたいと思います。

ぜひ、本記事や画像などを参考にしてください。

1.インボイス制度「ライバーに例えて課税事業者と免税事業者を解説」

インボイス制度【トップライバーの場合】

課税事業者とは、商品やサービスを提供して収入を得る人や企業のことです。

現在の制度である課税事業者の方は、1,000万円以上の年間課税売上の消費税を納める義務があります。年間課税売上が1,000万を超えるトップライバーなどは課税事業者に当たります。

インボイス制度【ライバーの場合】

免税事業者とは、特定の条件を満たすことで、一部または全ての取引において消費税を免除される特別な地位にある事業者のことです。

本業ライバーや副業ライバーなど、事務所ライバー・フリーライバー関係なく、年間課税売上が1,000万円以下の方は免税事業者に当たります。

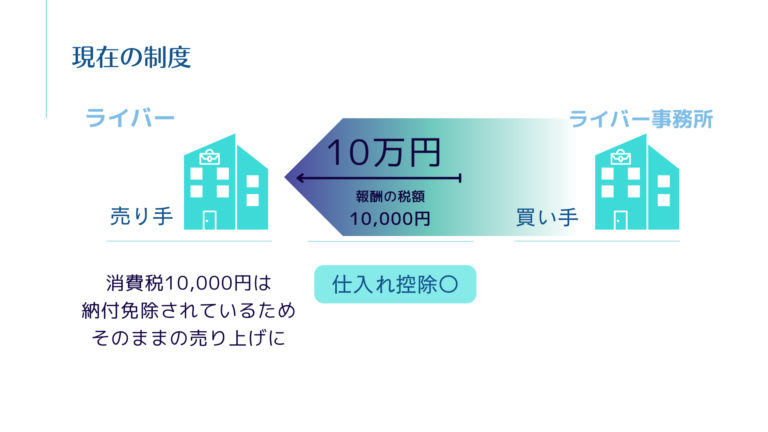

下記の資料をご覧ください。

現時点で、確定申告などされる際に仕入れ控除に免税事業者は消費税は免除されているため納めていません。その為、本来なら10,000円を納付しなければならない消費税を売上報酬として得ています。

また、沢山のライバーを抱えるライバー事務所などは、ライバーにかかる費用や経費なども申告の際には仕入れ控除として控除されます。

2.インボイス制度導入後「課税事業者と免税事業者をライバーに例えて解説」

インボイス制度導入後【ライバー】

2023年10月1日~免税事業者のライバーやフリーライバーは、インボイス制度が始まると報酬税額を納めなければいけなくなります。

また、事務所ライバーは事務所が課税事業者の場合、毎月報酬から報酬税を差し引きして貰うなどの対策を相談しましょう。

※源泉徴収とは別になります。

インボイス制度導入後【トップライバー】

課税事業者である、ライバー事務所などトップライバーは今回のインボイス制度開始されることで仕入れ控除が出来なくなります。

免税事業者が報酬税を支払はない場合、事務所が負担しなければいけない義務ことが義務付けられました。

その為、今後に備えて両者共に話し合いが必要となります。

インボイス制度「ライバー・フリーライバー必見!」

Pococha(ポコチャ)がインボイス制度を導入しました。

配信アプリの中で、フリーライバーでも配信可能なアプリがPocochaです。

Pocochaでは事務所ライバーもフリーライバーも報酬は基本的に変わらない事務所が現在は多いですが、今回Pocochaがフリーライバーは課税事業者登録することが発表されました。

フリーライバーは絶対に事務所加入すべきタイミング

結論、課税事業者登録は必要に応じ慎重に決める必要があります。最適な取引方法を選択することが重要です。

課税事業者に登録する必要のない方なども居ると思います。ですが、Pocochaではフリーライバーは課税事業者登録をしなくていい人までしないといけなくなります。

他配信アプリでは事務所ライバーはフリーライバーより好条件が多いですが、Pocochaでは事務所ライバーもフリーライバーも還元率は変わりません。

また、今まで事務所ライバーと差がなかったPococha以外のフリーライバーも今後、絶対的にライバー事務所に所属したほうが良いです。

ライバー事務所ならCarhythm(キャリズム)にお任せください

インボイス制度が導入されることで、フリーライバーは今後に備える必要があり、本記事を見て理解された方はぜひ、ライバー事務所への登録を検討してみてはいかかでしょうか。

Carhythm(キャリズム)では、ライバー育成から、マネージメント、さらに次のステージなどもサポートしています。お問い合わせは公式ラインからお待ちしています。

取り扱い配信アプリも各種多数!

[table id=16 /]

ライバーも課税事業者になる方は必ず申請しましょう

すべてのライバーがインボイス制度に参加する必要はないことがあります。ビジネスを行う際には、自分の報酬額や、負担の度合いなどを考慮し、最適な取引方法を選択することが重要です。

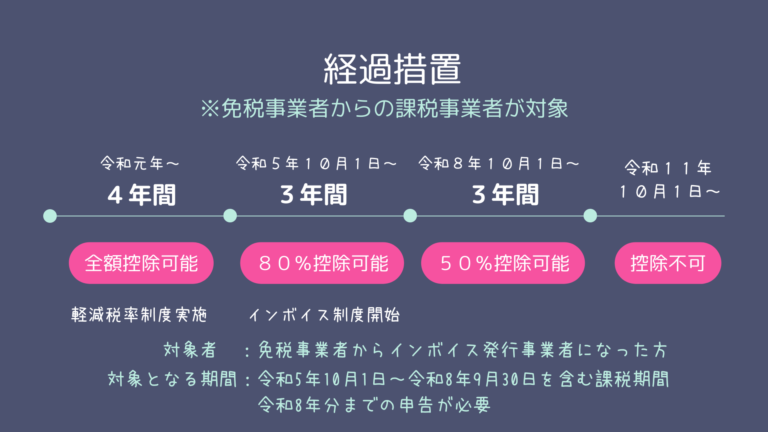

1.対象の人

免税事業者からインボイス制度発行事業者になった方

2年前(準備期間)の課税売上が1,000万円以下の要件を満たす方

2.対象となる期間

令和5年10月1日~令和8年9月30日を含む課税期間

※個人事業主は、令和5年10月1日~12月の申告~令和8年分の申告までが対象となります。

3.発行番号

税務署にインボイス発行事業者として登録申請するともらえる番号です。

YouTube国税庁動画チャンネルで公開

外部リンク

免税事業者及びその取引先のインボイス制度への対応に関するQ&A | 公正取引委員会

インボイス制度への対応に取り組む皆様へ 各種支援策へのご案内|財務相ホームページ